深圳多家銀行執行樓盤不封頂不放貸政策 業內稱有助于降低爛尾風險

深圳多間商業銀行要求,自7月5日起執行「不封頂不放貸」政策,有業內人士認為,這有助于降低爛尾風險。

據報道,深圳房企人士及深圳一間國有銀行工作人員均證實,已于7月4日收到相關通知,稱「深圳多間商業銀行要求,個人住房按揭貸款需在主體封頂后才能放款。」

不過,房企人士就認為「影響不大」,「因為我們在深圳區域的樓盤已經接近封頂,(政策)對在深圳有較大面積土儲但還沒開發的房企會有較大影響。」

另一間股份行個人貸款經理亦表示,政策已自5日開始實行,「人行要求銀行在個人按揭貸款方面,必須等項目主體封頂了才可以放貸,如果主體沒封頂,是不讓放貸的。」

那么,從銀行的角度怎樣才算主體封頂? 據介紹,封頂之后才有竣工,而竣工指的是要國土部門驗收,合格之后才算竣工。 上述個人貸款經理表示,以30層的樓盤為例,封頂就是30層要全部完工,里面裝修可以還沒好,但主體要建好。 如果只是25層,還沒建滿30層,銀行就沒辦法放貸。」

他續指,「對購樓者來說其實是一個保障。」 前幾年深圳有要求主體須建立三分之二才能售賣,現在是要求必須達到封頂才能放貸。 如果客戶不通過銀行按揭貸款購樓也可以,但就需要客戶和開發商商榷。

事實上,不封頂不放貸在監管文件中早有提及。 央行2003年發布的《121號文》和2007年發布的359號文,均提及要求封頂后才能放貸的政策。

其中,2003年發布的《121號文》要求,商業銀行只能對購買主體結構已封頂住房的個人發放住房貸款,而購買商業用房則需要竣工驗收后才能發放貸款。 2007年發布的《359號文》提到,只能對購買主體結構已封頂住房的個人發放住房貸款,目前這一條款仍然有效。

據廣東省城規院住房政策研究中心首席研究員李宇嘉介紹,上述文件已經明確規定封頂以后才能發放按揭貸款,不過由于樓價快速上漲,銀行搶占樓貸份額,部分銀行就迎合開發商的需要,在按揭樓盤沒有封頂時放貸,封頂前放貸由此成為潛規則。

李宇嘉說,由于開發商高周轉的經營策略,挪用預售資金的普遍性,導致房屋交付出現困難甚至爛尾,封頂之前發放按揭貸款是重要的助推因素。 當貸款被挪用之后,如果項目沒有封頂,延期交付和爛尾的風險會加大。」

目前,深圳新樓供應量相比以前出現了顯著下滑。 據深圳中原研究中心監測,2024年深圳現售住宅項目4個,占比不足9%; 現售住宅供應套數863套,占比不足5%。 而2023年深圳現售住宅項目16個,占比不足11%; 現售住宅供應套數2800套,占比不足5%。

深圳市住建局數據顯示,截至6月末,深圳新樓住宅可售房源51277套,去化周期小幅下降至22.3個月,主要是新樓供應減少,房企集中精力去化在售項目,因此可售庫存有所下降。

免責聲明:本頁面旨在為廣大用戶提供更多信息的無償服務;不聲明或保證所提供信息的準確性和完整性。本站內所有內容亦不表明本網站之觀點或意見,僅供參考和借鑒,購房者在購房時仍需慎重考慮。購房者參考本站信息,進行房屋交易所造成的任何后果與本網站無關,當政府司法機關依照法定程序要求本網站披露個人資料時,我們將根據執法單位之要求或為公共安全之目的提供個人資料。在此情況下之任何披露,本網站均得免責。本頁面所提到房屋面積如無特別標示,均指建筑面積。 注:本站所有信息未經許可,不得轉載,復制,抓取等,如有違者必追究法律責任。如有異議可投訴至:Email:133 46734 45@qq.com

相關資訊

- 2024-06-19 09:25:205月鄭州航空港區商品住宅共計成交169套 銷售均價7244元/㎡

- 2024-06-27 10:00:26湖州南潯瓏樾灣調規公示 增加中央水景、優化樓棟開窗方式

- 2024-06-27 20:39:03花旗:中國房地產市場開始好轉 香港樓價今年預計跌10%

- 2024-07-04 10:28:251.5萬全款買房!遼寧阜新“鶴崗化”,年輕人白菜價買房后躺平

- 2024-06-07 15:21:18柳州市住房公積金貸款限額上調至70萬元 恢復異地貸款業務

- 2024-06-21 15:56:36南京現象級紅盤保利文華售樓處即將關閉!終極改善大平層最后

- 2024-05-12 08:55:18港媒:北京房市未撤限購 市場未見起色

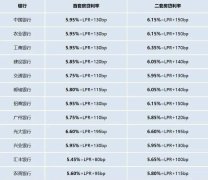

- 2024-07-01 11:30:24百城二套房貸利率進一步下探 居民購房成本降低 有望提升市場

- 2024-05-06 17:48:28南京中建源上九里預計5月中旬首批開盤 主推116-140㎡小高層住宅

- 2024-06-30 09:30:26上半年上海樓市迎來入市潮 1-7批次樓盤認購率排名公布

- 2024-07-02 17:39:58貴陽譽鷺湖項目規劃公示 擬建57棟樓 居住用地占比90%

- 2024-07-04 14:24:27上半年貴州全省T0P20商品房項目成交7543套 銷售金額87.9億元

- 2024-06-17 20:49:22周末香港新盤成交46宗 創撤辣后第三低 佐敦高臨單日沽11套

- 2024-06-19 14:34:28前5月上海新房市場逆勢上升 TOP10新房銷售額累計733.1億大幅領漲

- 2024-06-24 15:13:22廣州越秀萬博城樣板房本周開放 官宣引入番廣實驗教育集團辦學

- 2024-06-12 09:55:536月第1周長沙內五區新房住宅成交438套 成交均價1.65萬/平

- 2024-05-17 11:37:00北大教授稱未來幾年房價或明顯上漲 供需矛盾不久后或迎來逆轉

- 2024-06-24 16:53:47上海虹口源717首開196組客戶入圍 上海戶籍占比超40%

- 2024-05-08 20:43:50去庫存壓力大 深圳放松樓市限購 業界:效果有限

- 2024-06-10 09:46:46長沙鼓勵支持房地產開發企業自愿實施“購房無理由退定”承諾